Ángela Merkel nos echa la bronca por la mañana y Nicolás Sarkozy nos alaba por la tarde. Ambos confuden así a los españoles. Es lo que han hecho con los mercados desde diciembre del 2009, cuando se supo que Grecia había ocultado la mitad de su deuda pública y no podria pagar. Desde entonces se ha encarecido su factura, la de los europeos y la del mundo. Menos mal que este fin de semana, tras casi dos años de confusión, se ha avanzado en la hoja de ruta marcada por la Comisión, tratada ayer en dos cumbres, una del Consejo Europeo de los 27 dedicada a complementar los ajustes con alguna política de crecimiento y empleo y preparar la cumbre del G 20 los dias 3 y 4 de noviembre, y otra de la eurozona para avanzar en el gobierno del euro. El comunicado oficial de los resultados se pierde en otros muchos acuerdos: en los fundamentales todavía tendrá que reunirse otra vez pasado mañana miércoles, cuando terminaremos de saber si ha conjurado los riesgos de recesión o ésta puede acabar todavía en depresión.

Eso fue precisamente lo que empezó a suceder el 29 de octubre de 1929. Cuando el viernes próximo se cumplirán 82 años de tamaña hecatombe económica y social, todavía hay un gran debate entre economistas sobre aquella deriva. La mayoría admiten que se debió principamente a errores políticos, como los peligros de ahora. Unos fueron evitables, caso de las decisiones de la Reserva Federal nortamericana, que los ultimos años parece haber aprendido la lección. Otros resultaron inevitables, a la luz de las restricciones del orden político creado en Versalles tras la I Guerra Mundial. El caso es que hasta que llegó y pasó la II Gran Guerra la economía mundial no se recuperó de la mayor crisis económica inducida por una crisis financiera, como casi siempre.

Hoy bien podemos y debemos trasponer ese análisis al riesgo de que la UE no supere su bajo crecimiento, e incluso al todavía no totalmente sorteado de una recesión que no deje de ahuyentar la depresión. Han sido evitables y evitados algunos errores. Pero resulta enormemente dificil superar la naturaleza de un proyecto relegado desde el principio a avanzar en la unión política sólo a golpe de unión económica. Precisamente la idea de evitar otras guerras mundiales fue el primer motor inicial de la integración europea. Y esta, no cabe la más mínima duda, seguirá amenazada mientras no se depeje el futuro del euro. Tardan para ello demasiado en darse los pasos políticos necesarios. Ayer mismo aumentaban de nuevo las diferencias entre los 17 del euro y los 27 de toda la UE, y Sarkozy decía a Cameron: "Estamos hartos de que nos digáis qué hacer". Sí, el mismo David Cameron que hoy lunes debe superar en su Parlamento la iniciativa de convocar un referendum para la salida de la UE, en cuya unión monetaria no quiso participar y arrastró a otros paises con ese euroescepticismo; realmente, los británicos han sido siempre, desaparecido Churchill, el perro del hortelano de la unión europea, que ni come ni deja comer, al igual que hicieron con los EE.UU de la Sociedad de Naciones surgida en la conferencia y ulterior Tratado de Versalles, resultado de la I y causa de la II Gran Guerra .

Sin embargo, las demoras y las falta de acuerdos, así como la consiguiente confusión generada durante los casi dos ultimos años, parecen haber sido por fin superadas entre los 17 países de la eurozona, cuyos jefes de gobierno se reunirán el miércoles de nuevo antes que todos los 27 para confirmar los acuerdos alcanzados este fin de semana. Ya no estaremos como ante el verano en puertas del adiós al euro y a la UE. Habrá desde entonces un fondo reforzado y dispuesto tras las ratificaciones de todos los países a rescatar a Grecia con una quita del 40% al 60% de su deuda (la banca aceptaba ayer ya el 40%). Habrá un acuerdo para inyectar al menos 100.000 millones de euros de capital a los bancos afectados por esa quita, de manera que no contaminen a otros países ni a los suyos de origen. Así se intentan contener las incertidumbres que presionan hacia la recesión a diversos países, y con ellos al conjunto de Europa, poniendo en riesgo a la economía mundial, como tratará de evitar de nuevo la próxima cumbre del G-20 del 3 y 4 de noviembre en Cannes. El modelo de saneamiento de la banca seguirá, como anticipamos, las pautas de la reconversión de las cajas de ahorro españolas, aunque ahora en la UE con mas responsabilidad que solidaridad: deberán primero intentar conseguir capital del mercado; si no lo consiguen, tendrán garantízados recursos publicos en sus respectivos países, y en última instancia el país en cuestión podrá ser ayudado por el fondo europeo (este fin de semana ha quedado claro que sin recurso de dicho fondo al BCE), por lo que tal vez el próximo G-20 pudiera abrir también las puertas del FMI al que contribuyen todos los países según el peso de su economía, entre ellos los propios europeos y con los emergentes queriendo ganar cuotas.

Por esas y otras aportaciones de sus ajustes, no es de extrañar que, al margen de unas u otras interpretaciones, tanto Merkel como Sarkozy estén satisfechos con España, aunque tiendan a ponerle deberes que a veces ellos mismos rehuyen. Les vamos a costar bastante menos, si no es nada, que lo que se ha dicho y se sigue diciendo. ¿Quien se acuerda ya de la estimación de 100.000 millones de capital adicional que manejaban algunos para las cajas?. Ahora a mayores, los bancos españoles, pese a figurar por su dimensión y operaciones entre los mayores riesgos de carácter de sistémico (en ese caso el Santander y el BBVA), no tendrán problemas para cumplir con las nuevas exigencias de capital, porque ahora podrán computar los bonos y las reservas anticíclicas en las nuevas pruebas de estres. Debido a ello, aunque los cinco mayores necesitan reforzar su capital, ni ellos ni el resto encontrarán dificultades de los mercados o del Estado. Necesitarán menos de 20.000 millones adicionales, al subir el capital básico del 5% al 9%. Tampoco lo tuvieron las cajas en encontrar una cifra similar hasta el pasado 30 de septiembre marcado por el ultimo decreto-ley. ¿En qué cabeza de eurócrata o tertuliano ignorantes pudo caber la idea de una quita formal en la deuda española al margen de a lo que cada uno quiera vender sus bonos? ¿Ni siquiera saben que España reformó su Constitución hace varios meses para dar prioridad absoluta a su deuda entre los pagos públicos?.

Las buenas expectativas de la cumbre del miércoles se deben a que al fin los líderes de la eurozona se han dado cuenta de algo que disgusta tanto a banqueros como a los indignados con ellos y el sistema: es más barato rescatar bancos que dejarlos quebrar. Para ello han hecho falta casi dos años de negociaciones en innumerables cumbres, entre ellas las siete ultimas internacionales, sin contar otras recientes del eurogrupo, de la UE y las del FMI a finales de septiembre. Aunque todavía resuenan las declaraciones de banqueros españoles y de otros países diciendo que un banco debe poder quebrar (Botin del Santander, Ron del Popular et alia), hecho que el papel de la banca y la actual interconexión global extendería a los países, parece que van a encontrar la respuesta de que no con nuestro dinero, al contrario de lo que sucedió con Lehman Brothers.

Costes de las quiebras bancarias

Ese rechazo final y efectivo al menos de la eurozona a la quiebra de bancos y países resultará muy efectivo, pues los dos últimos años las lentas y costosas soluciones para Grecia nos permitieron temer que las autoridades europeas incurrieran en el mismo error de condenar a la quiebra a Lehman Brothers, con tal de sancionar el llamado riesgo moral. Lo peor es que les habrían dado una patada a los inmorales en todos nuestros culos de terrícolas, como ha sucedido de hecho durante los cuatro ultimos años por aquel empeño estúpido y de imprevistas consecuencias de las autoridades del Tesoro americano, reflejado hasta en las recientes buenas películas o documentales sobre la crisis.

Los partidarios del escarmiento a costa de todos ignoraban e ignoran en su liberalidad que desde aquel octubre del 2008 se ha registrado en los países desarrollados una gran contracción del crecimiento tendencial de la actividad económica y del empleo a largo plazo, como sucedió ya entre 1929 y 1933. Ni siquiera se molestaron en echar cuentas elementales. Entonces costó la broma a EEUU y otros países desarrollados un 34% de su PIB en ese periodo de cuatro años de depresión (8% al año, debido principalmente a una deflación media del 6%); luego la economía permaneció otros ocho años más en torno a un 10% por debajo de su linea tendencial. En los cuatro primeros hubo tres crisis bancarias, dos en 1930 y otra en 1933, reduciendo los depósitos un 48%, lo que contribuyó a reducir la demanda de gasto un 58% y generar dicha depresión.

Al contrario, en nuestros días la respuesta la respuesta coordinada desde el G20, e impulsada desde los EEUU por un estudioso de aquella restricción como Bernanke, ha impedido una catastrofe similar, pese al error de forzar a la quiebra a Lehman Brothers para predicar con el ejemplo del riesgo moral, sin caer en la cuenta de la capacidad de las actuales finanzas para contaminar inmediatamente al resto del mundo. Por eso el Banco Internacional de Pagos de Basilea se ha apresurado desde entonces a reforzar las normas de capitales bajo la presión del G-20, normas que la UE quiere anticipar o hacer más estrictas, aun a sabiendas de que si crédito lleva cuatro años sin fluir todavía tardará varios más en hacerlo normalmente, asunto realmente grave cuando es sabido que la banca tiene confiado en el sistema capitalista no solo la función de intermediar entre el ahorro y la inversión (flujos reales que son los que mueven la actividad), sino la de controlar tanto la eficiencia técnica como la asignativa de recursos, e incluso últimamente se ha metido a competir con los Estados en la redistribuitiva de las rentas.

Las autoridades norteamericanas no tardaron en observar que esa quiebra de hace cuatro años fue un error que aumentó la gravedad de la recesión y la consiguiente necesidad de elevar el gasto y la deuda públicas para evitar que se repitiera la secuencia de los años 1929-33. También las del resto de los países, en el caso de los europeos para entrar en la ulterior crisis de la deuda. Gracias a ello, ni en los EEUU ni aquí se ha repetido la secuela depresiva de principios de los años treinta, porque no ha habido como entonces mas quiebras ni pérdidas de depósitos que deprimieran y redujeran a la mitad el gasto, debido a la multiplicación de la liquidez y de las reservas, así como a las inyecciones de gasto público forzadas o sobrevenidas por los estabilizadores automáticos de los los ingresos y gastos públicos. Por eso hubiera sido una soberana estupidez dejar quebrar a Grecia o dejar quebrar a los bancos europeos afectados por sus deudas o por las de otros países contaminados por la desconfianza de los mercados o la pura especulación.

No obstante, el crecimiento tendencial de los EEUU y de la UE se ha reducido desde el 2008 en varios puntos anuales, por lo que en estos cuatro primeros años no ha acumulado aquel 34% del PIB durante lo peor de la Gran Depresión, aunque íi cerca de un 10%, debido a las varias décimas anuales en que ha mermado. Esto explica que ayer el presidente de la Comisión Europea, José Manuel Durao Barroso, dijera a los líderes europeos que la UE ha perdido dos billones de euros en crecimiento económico entre 2007 y 2010 debido a la crisis, una cifra acumulada que equivale en un solo año al producto interior bruto de Francia o al 11% de toda la UE.

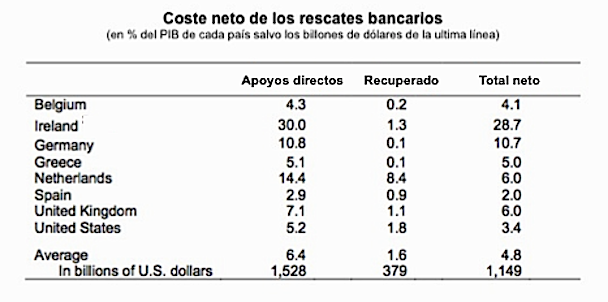

Frente a ese coste de la crisis en terminos de PIB, y cabe recordar que por cada 1% de PIB se pierde un promedio del 0,8% de empleo, el coste de las ayudas al sector financiero no han llegado a suponer ni siquiera el 5%, menos de la mitad del total, cantidad que es además recuperable. De hecho, de los 1,5 billones de dólares de coste total para los países incluidos en el cuadro adjunto del FMI ya se habian recuperado al terminar el año 2010 casi la tercera parte. El resto puede recuperarse en los próximos años casi totalmente con impuestos u otras iniciativas, siempre que el efecto de otra recesión inducida por una nueva crisis bancaria no lo impida.

Es una excelente noticia que la Comisión europea haga las cuentas más elementales como es debido y haya contribuido con ello al consenso tan difícilmente diseñado y articulado durante los últimos dos años. Mal que les pese a banqueros e indignados, ambos parece que poco dados a estos cálculos pero dispuestos a zampar los activos en quiebra económica o política, respectivamente, si el miércoles esta senda recibe sus últimas bendiciones y el G20 de Cannes la secunda, habrá contribuido a detener la sangría de la desconfianza en la actividad y en el empleo para los próximos años.

En Islandia los políticos y banqueros están siendo investigados y juzgados. Los bancos rescatados con dinero publico son nacionalizados , hay tribunales de ciudadanos elegidos al azar para dar una salida democrática al país.

Los bancos están vendiendo todo lo vendible para pagar su mala gestión y no pasar la deuda al ciudadano.

Se ha devaluado la moneda y el país ha crecido económicamente.

ISLANDIA, UN PAIS A COPIAR SU PROCESO DE CRISIS.

¿Dónde se esconde la izquierda en España? Eso, suponiendo que la izquierda tuviera el valor necesario para imitar a los islandeses.

Y si el total neto del rescate de los bancos españoles es el menor de todos, ¿por qué castiga ahora la UE a los bancos españoles -es decir- a los contribuyentes españoles- a pagar más que nadie? Cada vez entiendo menos.