Sí, las primas de riesgo también tienen señores. En el juego interestatal de Europa todavía se organizan por estados. Los señoritos son Alemania y sus aliados Holanda y Finlandia, a veces Austria y alguno más. Lo que propongo en este artículo es una solución efectiva a la desconfianza en el euro. No les gustará, aun cuando a medio y largo plazo nos beneficiaría a todos... y a ellos también. Se trata de que frenen la manipulación de sus opiniones públicas y dejen de apoderarse de las ganancias extraordinarias que obtienen con su nuevo señoreaje sobre los precios de la deuda. Si las compartieran con los perjudicados, sería un paso fundamental para no agravar los problemas de estos y ahuyentar las dudas sobre el futuro de toda la Unión Europea, que volvería a ser un firme proyecto de paz y prosperidad desde la libertad. No es de extrañar que anoche mismo el FMI dijera que Grecia y España encabezarán la caída del PIB mundial hasta finales del próximo año. En gran parte, son los frutos de esa nefasta política de poder, al margen de la propia responsabilidad, por supuesto.

Lo del señoreaje es un impuesto del que sólo hablan pocos entendidos, apenas cuando les interesa, aunque lo pagamos todos desde que existe dinero, y más desde que éste se convirtió en papel. Algo todavía más opaco que la inflación, utilizada por el mismo para expandirse. Es cobrado cada segundo de cada día en la diferencia entre el coste físico de emitir billetes en papel impreso (mínimo) y los beneficios que generan a los emisores sus intereses (máximos con alta inflación o para combatirla). Lo compartían los señores (y luego los estados) con aquellos a quienes concedían el privilegio de la emisión (hoy todos los bancos centrales). Este impuesto invisible lo trasladan los bancos emisores a los bancos privados cuando les prestan el dinero que crean en sus imprentas, y desde ellos se transmite a empresas y consumidores. Pese a la baja inflación actual, los mínimos tipos de interés y algún ahorro por su gestión centralizada por el BCE, lo estimo en un mínimo del 0,35% del PIB de la Eurozona, tras consultar numerosos estudios al respecto, si bien llegó a ser en algunos países más del 5% antes de la unión monetaria.

Mientras que ese señoreaje se ha reducido básicamente por esas causas, en los dos últimos años ha surgido un señoreaje de nuevo cuño. Es fruto del fracaso, con la actual crisis, de las políticas del euro; es decir, de las instituciones y de las reglas que gobernaban su existencia, así como de la escasa eficacia de las creadas los últimos dos años y medio contra la desconfianza sobre su futuro. Su causa más próxima y cuantificable es la actual fragmentación y consiguiente renacionalización de los mercados financieros mayoristas, sobre todo el interbancario y los de deuda o títulos públicos y privados. Las consecuencias están siendo muy destructivas para la Eurozona, en especial para los países periféricos, como España. En cambio, hay otros países que de ello sacan ventajas a muy corto plazo, por la vía de la reducción de los tipos de interés de su deuda, debido especialmente a que hacia ellos vuelan los capitales que abandonan a los periféricos. Esa es parte del drama iniciado por Grecia, Portugal e Irlanda y seguido por otros pequeños y grandes como España e Italia.

El beneficiario más próximo y grande es Alemania, que por el nivel de su deuda pública (en torno al 82% del PIB, mayor que la española hasta el presente año) parece haberse ahorrado por esta vía unos 70.000 millones de euros en tipos de interés, según algunas estimaciones germanas. La siguen otros países menores que todavía mantienen la calificación triple A de las agencias de rating. Son básicamente, en la Eurozona, Holanda y Finlandia, aunque ha llegado a beneficiarse hasta Francia. Esa misma valoración de su riesgo soberano (marcado por los bonos a 10 años) aun la ostentaba hasta el 2010 España, ahora bajo la amenaza de llegar al nivel de basura, como ya sucedió al principio de la actual crisis de deuda europea con los bonos patrióticos de Cataluña y luego de otras autonomías. Fuera de la Eurozona tienen el mismo tipo de beneficio el Reino Unido y los EEUU, cuyas deudas públicas y externas totales eran al principio de la crisis mayores que las españolas, motivo por el que la prima de riesgo británica estuvo unos meses por encima de la española.

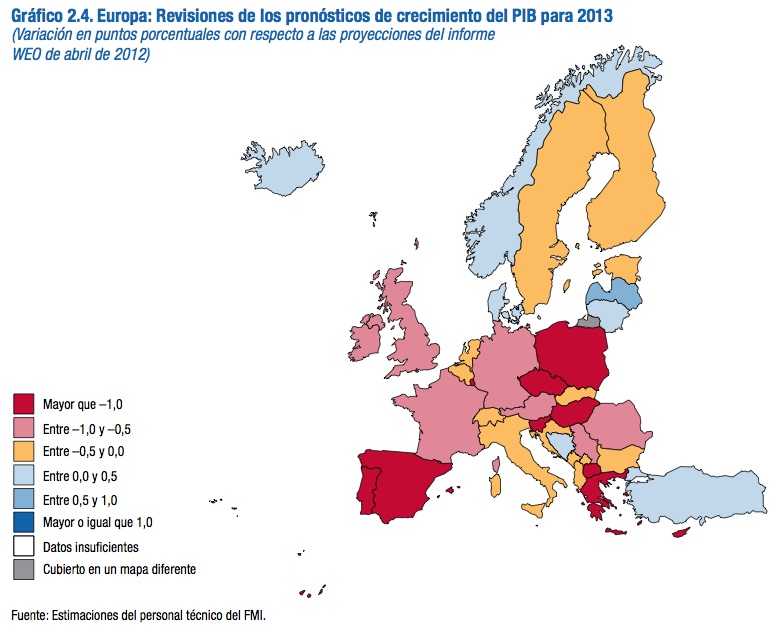

El principal obstáculo de ese retorno a una política de poder, que en algunos rasgos recuerda a la practicada antes de iniciarse en el siglo XVII la cooperación multilateral, es que los países afectados son condenados a no recuperarse, pese a los ajustes sin fin que ya preveíamos desde principios del año 2010, bajo títulos que ahora asume el entonces ministro de trabajo en declaraciones y artículos. El FMI confirma en sus informes de anoche que es matemáticamente imposible reducir la deuda si el PIB nominal (crecimiento real más inflación) se sitúa por debajo del coste financiero anual de esa deuda pública o total, como indicaba en este blog el pasado mes al exponer la evolución en España del déficit público y luego también del déficit exterior. Su pronóstico es que la economía española se contraiga un 1,5% en 2012 y otro 1,3% en 2013, por lo que entre ambos años sumará una pérdida media de rentas cercana al 3%, como en la recesión inicial del 2009. A este paso, pronto acumularemos en esta crisis un retroceso del PIB del 10%. Los cirujanos de hierro de Grecia llevan casi un 25%. De ahí que resulte algo esperanzadora la nueva tendencia blanda de los llamados rescates, hasta ahora convertidos en realidad en secuestros.

No será suficiente, por desgracia, aunque nunca sea demasiado tarde. Para frenar en seco más decididamente el círculo vicioso en el que se mueve Europa, sería imprescindible que los países del Euro dejen ya de apoderarse de las ganancias extraordinarias que obtienen con su viejo y nuevo señoreaje. Es una idea que acabo de proponer como experto para el dictamen sobre unión bancaria que emitirá el 14 de noviembre el Comité Económico y Social Europeo (CESE), con el respaldo del ponente español Carlos Trías. El próximo día 24 me reuniré para defenderla con los demás miembros de la ponencia de una decena de países. Es probable que pese al recorte aconsejado por el posibilismo no llegue a prosperar en esta sesión o en la del 14-N. Pero tiene muchos fundamentos o justificaciones.

En su índole ética, el primero se enfrenta al que ha justificado los últimos años la actuación de los poderosos: el intento de erradicar los incentivos del llamado riesgo moral. En virtud de esa excusa, el pecado de tener un déficit y una deuda sospechosas debe llevar implícita su propia penitencia: pagar más caro por la deuda, como primera medida para incentivar su corrección. Pero la aplicación práctica de ese supuesto incentivo a la rectitud genera otros contrarios, de carácter perverso: quien se beneficia de la penitencia y del pecado ajeno tendrá pocos incentivos para ser virtuoso a la hora de renunciar al riesgo que podemos llamar de señoreaje de la primas de riesgo.

Al margen de las sinrazones matemáticas a las que llevan algunas de las políticas de sometimiento de los países pecadores, un segundo frente de razones en favor de erradicar este nuevo señoreaje es de carácter teórico-económico. Si la Eurozona quiere alguna vez ser la zona monetaria óptima que nunca ha sido desde su diseño, debe cumplir los tres principales requisitos que le exigían los economistas que concibieron tal modelo: movilidad del trabajo, movilidad del capital y/o redistribución de las rentas para compensar las eventuales carencias de las dos primeras condiciones. De las tres, es sabido que la única que ha funcionado es la libre circulación de capitales (ahora amenazada en la práctica por la citada renacionalización de los mercados financieros) , mientras en la práctica la del trabajo seguía sometida a las barreras culturales y del idioma, las normativas y otras de tipo institucional e incluso hasta geográfico y climatológico. La unión fiscal seguirá brillando por su ausencia por mucha declaración, propósito o tratado, mientras los Presupuestos europeos tengan limitados sus gastos y consiguientes ingresos al 1% del PIB.

También hay razones políticas para acabar con este desaguisado. De hecho, no han avanzado los otros frentes de integración europea porque ha faltado unión política. Al contrario, han sobrado resistencias a ceder en cada momento las soberanías que requería el proceso. En esta situación, hemos llegado a la situación de que, cada vez que alguno de los líderes europeos abre la boca, sube el pan en los países afectados, como decían nuestras abuelas.

Podríamos añadir que existen igualmente razones jurídicas. En la actual situación la fuerza del poder prima sobre la del derecho. Es el poder de algunos estados y mercados, expresado en su capacidad para imponer las nuevas primas de señoreaje, el que predomina sobre el derecho racional. Me refiero al fundado, no sobre los usos y costumbres locales, sino el más universal basado en la razón, fuente que paradójicamente extendió la Francia napoleónica, tras beber tanto en sus precursores greco-romanos como en los pensadores alemanes que florecieron con la Ilustración. Pero hoy la UE que promovieron los padres fundadores de ambos países parece no respetar algunos de los principios, como el de primar el derecho sobre la fuerza y alinear la libertad con la justicia y la igualdad a través precisamente de la solidaridad.

¿Que solidaridad le queda a la Eurozona cuando esos 70.000 millones de beneficio derivado del nuevo señoreaje de las primas de riesgo casi multiplica por 10 sus transferencias netas anuales al Presupuesto comunitario? Justo cuando tocaría reforzarla, Alemania, el mismo país que se beneficia más que ningún otro de los flujos comerciales y financieros incrementados por la integración monetaria y de los mercados, se ha lanzado a descalificar y penalizar a los más débiles, ahora que precisamente la crisis pone a estos últimos frente a los caballos de los golpes asimétricos, justo cuando la especulación financiera busca cualquier vacío para su caro arbitraje actual. Por si fueran pocas esas ventajas económicas, su Gobierno juega al ventajismo político de hacer creer a su opinión pública que defiende sus rentas futuras al erigirse contra una supuesta unión de transferencias que no resiste la prueba de los números más elementales. No es de extrañar que, por mucho que lo apoyen las encuestas y las urnas, la oposición socialdemócrata al gobierno de Merkel haya salido de su largo letargo para decir que estamos ante el peor gobierno de la historia germana.

Buenísimo análisis. En cuanto a la imagen de los señores, ciertamente recuerda lo más costroso de los señores de la guerra de Somalia, por ejemplo, o Sudán. Todo un avance para la cavernícola especie humana.